"Вмененка и упрощенка 2008-2009" - читать интересную книгу автора (Сергеева Татьяна Юрьевна, Фирстова...)

7.1. Бухгалтерская отчетность

ФСС. Организации, состоящие на учете по упрощенной системе налогообложения, представляют отчет в Фонд страхования до 15 числа, следующего за последним месяцем квартала по расходам и травматизму.

Сумму пособий по временной нетрудоспособности, которые организация, состоящая на УСН, выплатила своим работникам и уменьшила ту часть единого социального налога, которую она должна уплатить в Фонд социального страхования РФ, она показывает в отчетности – в расчетной ведомости по средствам ФСС РФ, утвержденной Постановлением ФСС РФ от 1 декабря 2003 г. № 130.

Расчетная ведомость предназначена для всех предприятий, которые перечисляют деньги в ФСС РФ. Она состоит из титульного листа и трех разделов (двенадцати таблиц). Организации, уплачивающие обычные налоги, заполняют раздел I (данные о ЕСН) и раздел III (сведения о взносах от несчастных случаев).

Организации, которые применяют УСН, необходимо заполнять раздел II и III. Раздел I они не заполняют, так как ЕСН не платят.

Если организации перечисляют взносы в ФСС РФ добровольно (ст. 3 Федерального закона № 190—ФЗ), то нужно отчитываться отдельно – по форме 4а-ФСС РФ, утвержденной Постановлением ФСС РФ от 25 апреля 2003 г. № 46.

В тех таблицах, которые предприятие не заполняет, надо ставить прочерки. Расчетную ведомость сдается в отделение ФСС РФ в двух экземплярах: первый – в фонд, второй экземпляр с отметкой о том, что отчет принят, чиновники возвращают фирме.

Раздел II заполняют фирмы, которые применяют специальные налоговые режимы. Он состоит из трех таблиц (4 – 6). В начале раздела организация должна поставить шифр своего вида деятельности

– 011 – для организаций, применяющих упрощенную систему налогообложения;

В таблице 4 нужно показать среднесписочную численность работников, которая определяется в соответствии с Постановлением от 28 октября 2003 г. № 98 или Постановлением от 1 декабря 2003 г. № 105.

Из таблицы 5 исключена строка 2, где фирма отражала расходы, не принятые фондом. Также из таблицы убрали строку, где бухгалтер расшифровывал расходы по социальному страхованию. А именно: отдельно показывал сумму, потраченную на начало квартала и за каждый месяц квартала.

Таблицы 7 и 8 относятся к разд.I и II. То есть их заполняют и организации, которые работают на специальных режимах налогообложения, и организации – плательщики ЕСН.

Наибольшие изменения затронули разд.III, где отражаются данные о взносах от несчастных случаев на производстве. Раздел состоит из четырех таблиц (9 – 12).

В таблице 9 в графе 5 нужно отразить выплаты, на которые страховые взносы не начисляются. Перечень выплат, которые не облагаются страховыми взносами от несчастных случаев, утвержден Постановлением Правительства РФ от 7 июля 1999 г. № 765.

Каждый год до 1 апреля организации должны представить в фонд документы, подтверждающие основной вид их деятельности. На основании этих документов предприятию присваивают класс профессионального риска и соответствующий ему тариф.

Из таблицы 10 исключены строки, где следовало показывать суммы начисленных пеней. Это связано с тем, что с 2004 г. пособия по несчастным случаям организация может выдавать только за счет страховых взносов (Постановление Правительства РФ от 11 декабря 2003 г. № 754).

НДФЛ. Организации, состоящие на учете по упрощенной системе налогообложения, обязаны, как налоговые агенты вести учет начисленных и уплаченных сумм по налогу на доход в налоговых карточках по учету доходов и налога на доходы физических лиц (форма 1– НДФЛ). Карточки ведутся на каждого, кто получал какой – либо доход в организации.

ПФР. Организация и индивидуальные предприниматели, состоящие на упрощенной системе налогообложения, должны не позднее 1 марта года, следующего за отчетным, подать сведения по персонифицированному учету на всех своих сотрудников, с которыми заключены трудовые договоры и договоры гражданско-правового характера на выполнение работ и оказание услуг (только о тех работниках, с вознаграждения которых были начислены и уплачены взносы на обязательное пенсионное страхование (п.1 ст.8 Федерального закона от 01 апреля 1996 г. № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»)).

Для правильного составления индивидуальных сведений бухгалтер должен располагать следующей информацией.

1. Фамилия, имя, отчество работника полностью.

2. Дата рождения.

3. Почтовый адрес.

4. Номер страхового свидетельства.

5. ИНН (если есть).

6. Дата приема на работу (дата увольнения, если на момент подготовки сведений сотрудник уволен).

7. Реквизиты организации.

8. Суммы начисленных пенсионных взносов.

9. Платежные ведомости по заработной плате.

10. Копии платежных поручений на перечисление взносов в ПФР.

11. Отчеты по взносам в Пенсионный фонд и декларация по единому социальному налогу.

Если в организации работают иностранные граждане, на них тоже нужно подавать сведения. Правда, лишь в том случае, если иностранцы зарегистрированы в Пенсионном фонде РФ и на их доходы были начислены взносы. Напомним, что в органах ПФР должны быть зарегистрированы иностранные граждане, проживающие на территории России (ст.7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»).

Прежде чем готовить отчет по персонифицированному учету, нужно проверить, нет ли ошибочных форм за предыдущие периоды. Возможно, придется сдать корректирующие» сведения. Потом необходимо проверить полученные свидетельства. Если у работника нет страхового свидетельства, подать срочно анкету.

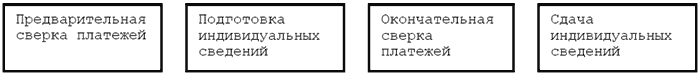

Для наглядности весь процесс подготовки и сдачи персонифицированного отчета представим в схеме:

|

Если индивидуальные сведения подаются впервые, то в отчете пишут, что их тип «исходный». Например, когда был установлен номер страхового свидетельства. Если же найдены ошибки в сумме взносов или в ранее представленной информации, то тип сведений – «корректирующий».

В комплект документов на сдачу индивидуальных сведений входят:

– СЗВ-4-1 «Индивидуальные сведения о страховом стаже и начисленных страховых взносах на обязательное пенсионное страхование застрахованного лица» и АДВ– 6– 1 (оригинал и копия этих форм);

– СЗВ-4-2 «Индивидуальные сведения о страховом стаже и начисленных страховых взносах на обязательное пенсионное страхование застрахованного лица» (списочная форма) и АДВ-6-1 (оригинал и копия бланков);

– пояснительная записка (оригинал и копия);

– АДВ-11 «Ведомость уплаты страховых взносов на обязательное пенсионное страхование» (оригинал и копия).

Оригиналы специалисты Пенсионного фонда РФ оставят у себя, копии со штампом о принятии сведений отдадут вам. Некоторые отделения ПФР требуют также принести информационное письмо с реквизитами организации.

Бухгалтерские ошибки.

Бухгалтерские ошибки могут быть как технические ошибки (арифметические), так и неправильное оформление первичных документов.

Обнаружив ошибку, нужно определиться с датой внесения исправлений. Она зависит от того, когда вы выявите просчет – до утверждения отчетности за год или после. Если он обнаружен в отчетном году, исправить просчет надо в том же месяце. Если этот срок вы пропустили, но годовая отчетность еще не утверждена – записями 31 декабря.

Когда бухгалтер находит ошибки уже после утверждения годовой отчетности. В этой ситуации внести исправления нужно в том месяце, когда ошибка обнаружена. При этом корректировать отчетность за прошлый год не надо (п.39 Положения по ведению бухгалтерского отчета и отчетности, утвержденного Приказом Минфина России от 29 июля 1998 г. № 34н). Выявленные доходы (или расходы) прошлого отчетного года отражаются как прибыль (или убыток) прошлых лет.

При внесении исправлений в бухучете нужно заполнить справку бухгалтера. Составляется она в произвольной форме. Ее можно утвердить как приложение к учетной политике компании.

| © 2024 Библиотека RealLib.org (support [a t] reallib.org) |