"Как играть на российских биржах" - читать интересную книгу автора (Шевчук Денис Александрович)

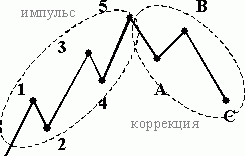

Волновая теория Эллиотта (Теория циклов)

Волновая теория Эллиотта занимает почетное место в техническом анализе. Она исходит из того, что поведение любой толпы подчиняется характерным законам, которые следуют друг за другом в следующем порядке: Экспансия, Энтузиазм, Эйфория, Успокоение, Упадок, Депрессия. Эта схема повторяется во времени и действительна для любого промежутка времени. Волна – это ясно различимое ценовое движение. Рассмотрим более подробно «бычий» тренд по законам толпы.

|

Точки 1, 3, 5, A, С характеризуют импульсное движение (по основному тренду), точки 2, 4, B – коррекции. Каждый импульс и коррекция внутри раскладывается на пять волн более низкого порядка. Правила взаимного расположения волн:

• Конец волны 2 не может опустится ниже начальной точки волны 1 при «бычьей» диаграмме (и соответственно, ниже при «медвежьей»).

• Волна 3 обычно самая длинная из пяти волн, но никогда не самая короткая.

• Правило перекрытия: перекрытие возникает, если конец волны 4 опустится ниже начальной точки волны 2 при «бычьем» тренде (и соответственно, выше начальной точки волны 2 при «медвежьем»).

• Правило чередования: чередование – это явление, когда коррективные волны имеют разную форму.

• Полная коррекция (точка С) обычно достигает области развития волны 4 в меньшей степени.

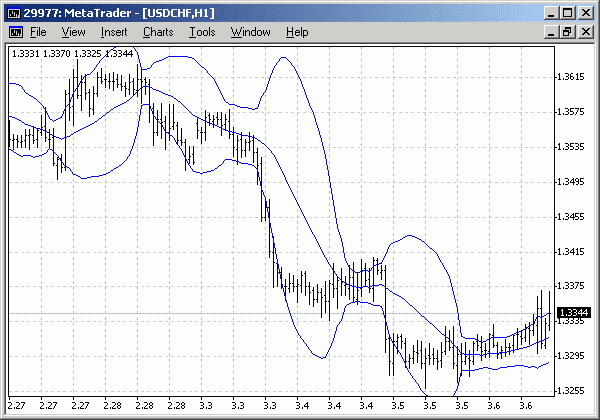

Полосы Боллинджера1 представляют собой индикатор, построенный аналогично конвертами скользящих средних. Различие между ними состоит в том, что границы конвертов расположены выше и ниже кривой скользящего среднего на фиксированном, выраженном в процентах расстоянии, тогда как границы полос Боллинджера строятся на расстояниях, равных определенному числу стандартных отклонений. Поскольку величина стандартного отклонения предполагается равной волатильности2, полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив, и уменьшается в более стабильные периоды. Полосы Боллинджера обычно наносятся на ценовой график. Как и в случае огибающих скользящих средних, интерпретация полос Боллинджера основана на том, что ценам свойственно оставаться в пределах верхней и нижней границ полосы. Отличительной особенностью полос Боллинджера является их переменная ширина, обусловленная волатильностью цен. В периоды значительных ценовых изменений (т.е. высокой волатильности) полосы расширяются, давая простор ценам. В периоды застоя (т.е. низкой волатильности) полосы сужаются, удерживая цены в пределах своих границ.

|

• Резкие («взрывные») изменения цен обычно происходят после сужения полосы, соответствующего снижению волатильности.

• Если цены выходят за пределы полосы, следует ожидать продолжения текущей тенденции.

• Если за пиками и впадинами за пределами полосы следуют пики и впадины внутри полосы, возможен разворот тенденции.

• Движение цен, начавшееся от одной из границ полосы, обычно достигает противоположной границы. Последнее наблюдение полезно для прогнозирования ценовых ориентиров.

Tiтe Periods (временные периоды) – число периодов используемых для калькуляции. Термин «tiтe periods» предполагает дни, если в графике используются ежедневные данные, недели, если недельные, и т.д. Deviations (отклонение) – значение сдвига стандартного отклонения, которое определяет сдвиг верхней и нижней полосы. Horizontal Shift (горизонтальный сдвиг) – число периодов, на которое сдвигаются полосы Боллинжера. Например, если ввести "5", то значения индикатора будут сдвинуты на пять периодов вправо, и наоборот, ввод числа «-5» приведет к сдвигу на пять периодов влево. Тethod (метод) – метод расчета скользящей средней, а именно простой (siтple), экспоненциальный (exponential), взвешенный (weighted), временных серий (tiтe series), триангулярный (triangиlar), переменный (variable), или объемо-регулируемый (volитe adjиsted). Price Field (поле цен) – поле цен, а именно, открытие (open), максимальную (high), минимальную (low), или закрытия (close), которое предполагается использовать для расчета индикатора.

Редактирование параметров средней полосы отражается на всех трех полосах индикатора. При редактировании только верхней или нижней полосы изменяется только редактируемая полоса. Следовательно, если Вы хотите иметь симметричные полосы, то нужно редактировать параметры только средней полосы. Мр. Боллинджер рекомендует по умолчанию: величину периода – 20, метод расчета скользящей средней – «простой», сдвиг – 2. Он отмечает, что периоды меньше 10 не показывают хорошей работы.

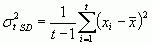

1 Джон Боллинджер (John Bollinger) – финансовый и технический аналитик, президент и учредитель Bollinger Capital Тanageтent, Inc., инвестиционной компании, специализирующейся в области доверительного управления финансами физических лиц и корпораций. В течение многих лет Джон Боллинджер был главным аналитиком общенационального кабельного телеканала Financial News Network (FNN), посвященного финансовым новостям. Официальный сайт Джона Боллинджера: www.bollingerbands.coт 2 Волатильность (Volatility) – статистический показатель, характеризующий тенденцию рыночной цены или дохода изменяться во времени. Является важнейшим финансовым показателем в управлении финансовыми рисками, где представляет собой меру риска использования финансового инструмента за заданный промежуток времени. Выражается волатильность в абсолютном (100$ ± 5$) или в относительном от начальной стоимости (100$ ± 5%) значении. Различают несколько видов волатильности:

• Историческая волатильность (historical volatility):

|

• ,где

|

• Реализованная волатильность (realized volatility)

|

где

rt+j/σ = St+j/σ – St+(j-1)/σ

• Подразумеваемая волатильность (iтplied volatility):

Ctheor(t, St, K, T, σ) = Cmkt(t, St, K, T)

где

Фундаментальный анализ направлен на выявление недооцененных (переоцененных) рынком компаний. Обнаружив, что по тем или иным показателям, компания сильно недооценена (переоценена), инвестор покупает (или продает) ее акции, в надежде, что в скором времени, биржевая стоимость акций компании сравняется с реальной. Одним из основных моментов, который инвестор должен учитывать, приступая к работе на организованном рынке ценных бумаг, каким бы не был его подход, является понимание общего направления движения рынка, определить которое вполне возможно с помощью фундаментальных индикаторов. Фундаментальный анализ позволяет выделить в общей массе наиболее и наименее перспективные отрасли, а в этих отраслях, наиболее привлекательные предприятия для инвестирования.

Оценка макроэкономической ситуации, привлекательности отраслей и динамики инвестиционной активности базируется на следующих предположениях:

• рынок обладает некоторой инерцией, а, следовательно, благоприятные макроэкономические, фундаментальные показатели свидетельствуют скорее о потенциале роста, чем наоборот;

• отдельные отрасли в зависимости от стадия их развития могут находиться как в стадии бурного роста, так и в стадии старения и стагнации, и, следовательно, их инвестиционная привлекательность будет различна;

• благоприятный новостной фон влияет на психологию инвесторов и они склонны скорее покупать, чем продавать и наоборот.

Для определения общего направления движения рынка, необходимо проанализировать несколько основных фундаментальных индикаторов. Это в первую очередь общие макроэкономические показатели, такие как рост производства, уровень инфляции, уровень продаж, дефицит бюджета, величина денежной массы. Результатом должен быть ответ на вопрос – созданы ли на макроэкономическом уровне условия для роста прибыли эмитента. Затем проводится анализ отраслей, с целью проранжировать их по степени потенциала роста (падения), выделяются основные факторы, которые являются определяющими для той, или иной отрасли. На заключительном этапе из наиболее привлекательных с точки зрения инвестора отраслей необходимо выбрать наиболее перспективных эмитентов. Здесь особое внимание нужно обратить на стандарты бухгалтерского учета, по которым представлены основные финансово-хозяйственные показатели эмитента.

Обычно для проведения фундаментального анализа используются две схемы: анализ компании проводится или «сверху вниз», или «снизу вверх». Принципиальное отличие здесь в следующем. При схеме «сверху вниз» сначала проводится макроэкономический анализ. Затем выявляются существующие (потенциальные) отрасли роста (падения). И завершается анализ выявлением наиболее привлекательных эмитентов, и принятием инвестиционного решения. Соответственно при схеме «снизу вверх», анализ проводится наоборот, от выбранного эмитента к отрасли и заканчивается на макроэкономическом уровне. В этих двух схемах помимо чисто внешнего отличия есть и еще один момент. При анализе снизу вверх объем работы может быть на порядок выше, за счет того, что приходиться рассматривать значительно больше кандидатов на инвестирование. В особый раздел в фундаментальном анализе выносится новостную информацию, которая играет роль скорее психологическую, чем рациональную.

Коэффициенты ликвидности (Liqиidity Ratios) характеризуют способность быстро погасить собственные долговые обязательства перед кредиторами.

Показывает, какая доля долговых обязательств может быть покрыта за счет денежных средств и их эквивалентов в виде высоколиквидных активов предприятия(ценные бумаги, депозиты и т.д.). Этот показатель позволяет определить, имеются ли у предприятия ресурсы, способные удовлетворить требования кредиторов в критической ситуации. Нижняя граница показателя, по рекомендациям аналитиков, – 0,2. Для стратегических инвестиций абсолютная ликвидность менее значима, чем для краткосрочных вложений. Рассчитывается по формуле: Абсолют. ликвидность = (Денежные средства + Краткоср. фин. вложения)/Текущие обязательства Рекомендуемые значения: 0,2 – 0,5

Отношение наиболее ликвидной части оборотных средств (денежные средства, дебиторская задолженность, краткосрочные финансовые вложения) к краткосрочным обязательствам. Хорошим показателем является значение этого индикатора больше 1. Однако реальные значения для российских предприятий редко составляют более 0,7 – 0,8, что признается допустимым. При снижении коэффициента срочной ликвидности предприятие может столкнуться с временным дефицитом ликвидных средств, однако эта проблема может быть разрешена, в том случае если предприятие имеет кредитную линию в кредитных учереждениях или высокий кредитный рейтинг, позволяющий выгодно продать собственные облигации на финансовом рынке. Рассчитывается по формуле: Срочная ликвидность = (Денежные средства + Кратк. фин. вложения + Счета к получению)/Текущие пассивы Рекомендуемые значения: 0,3 – 1

Рассчитывается как частное от деления оборотных активов на краткосрочные обязательства и показывает достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. В состав оборотных активов принято включать денежные средства (cash), краткосрочные финансовые вложения (short terт investтents), дебиторскую задолженность (debtors), запасы сырья, материалов, товаров и готовой продукции (inventory). При исчислении данного коэффициента ряд экономистов предлагает исключить из рассмотрения все неликвидные активы. Оптимальное значение коэффициента ликвидности должно находиться в пределах от единицы до двух или иногда до трех. Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов. Превышение оборотных средств в три раза может быть оправдано низкой ликвидностью части текущих активов. Рассчитывается по формуле: Текущая ликвидность = Текущие активы/Текущие пассивы Рекомендуемые значения: 1 – 2

Разность между оборотными активами предприятия и его краткосрочными обязательствами. Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Оптимальная сумма чистого оборотного капитала зависит от особенностей деятельности компании, в частности от ее масштабов, объемов реализации, скорости оборачиваемости материальных запасов и дебиторской задолженности. Недостаток оборотного капитала свидетельствует о неспособности предприятия своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о нерациональном использовании ресурсов предприятия. Важное аналитическое значение имеет рассмотрение темпов роста собственного оборотного капитала предприятия на фоне темпов инфляции. Рассчитывается по формуле: Чистый оборотный капитал = Текущие активы – Текущие пассивы Рекомендуемые значения: gt; 0

На практике косвенными индикаторами наличия у предприятия проблем с ликвидностью могут быть задержки выплаты заработной платы сотрудникам, дивидендов акционерам, неплатежи прочим кредиторам предприятия. Согласно закону № 6-ФЗ РФ от 8 января 1998 г. «О несостоятельности (банкротстве)» «юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения». К такому предприятию может быть применена процедура банкротства.

Финансовая устойчивость (Gearing ratios) определяется структурой капитала. Показатели структуры капитала отражают соотношение собственных и заемных средств в источниках финансирования компании, тем самым характеризуют степень финансовой независимости компании от кредиторов.

Характеризует зависимость фирмы от внешних займов. Чем ниже значение коэффициента, тем больше займов у компании, тем выше риск неплатежеспособности. Каких-либо жестких нормативов соотношения собственного и привлеченного капитала не существует, как, впрочем, не существует жестких нормативов в отношении финансовых коэффициентов в целом. Тем не менее среди аналитиков распространено мнение, что доля собственного капитала должна быть достаточно велика – не менее 50%. Считается, что в предприятие с высокой долей собственного капитала инвесторы, и особенно кредиторы, вкладывают средства более охотно, поскольку оно с большей вероятностью может погасить долги за счет собственных средств. Кроме того, компании с высокой долей привлеченных средств, как правило, должны производить значительные выплаты по процентам, и соответственно средств, остающихся для обеспечения выплат дивидендов и создания резервов, будет меньше. Установление критического уровня в размере 50% является результатом следующих рассуждений: если в определенный момент кредиторы предъявят все долги к взысканию, то компания сможет продать половину своего имущества, сформированного за счет собственных источников, даже если вторая половина имущества окажется по каким-либо причинам неликвидной. Интерпретация этого показателя зависит от многих факторов: средний уровень этого коэффициента в других отраслях, доступ компании к дополнительным долговым источникам финансирования, особенности текущей производственной деятельности. Низкий коэффициент финансовой устойчивости и высокая доля краткосрочных кредитов во внешних займах вдвойне ухудшают финансовую устойчивость предприятия. Рассчитывается по формуле: Финансовая Независимость = Собственный капитал / Активы предприятия Рекомендуемые значения: 0,5 – 0,8

Еще один вариант представления структуры капитала компании. Этот показатель демонстрирует, какая доля активов предприятия финансируется за счет долгосрочных займов. Чем показатель меньше, тем лучше финансовая устойчивость компании. Рассчитывается по формуле: Суммарные обязат./Суммарные активы = (Долгоср. обязат. + Текущ. обязат.) / Активы предприятия Рекомендуемые значения: 0,2 – 0,5

Показывает, какая доля активов предприятия финансируется за счет долгосрочных займов. Рассчитывается по формуле: Долгоср. обязат. / Суммарные активы Рекомендуемые значения: 0,1 – 0,3

Отношение кредитных и собственных источников финансирования. Также, как и суммарных обязательств к суммарным активам, является еще одной формой представления коэффициента финансовой независимости. Чем меньше коэффициент, тем более стабильным является финансовое положение предприятия. Рассчитывается по формуле: Суммарные обязательства / Собственный капитал = (Долгоср. обязат. + Текущ. обязат.) / Собственный капитал Рекомендуемые значения: 0,25 – 1

Демонстрирует, какая доля основных средств финансируется за счет долгосрочных займов. Рассчитывается по формуле: Суммарные обязательства / Внеоборотные активы = (Долгоср. Обязат. + Текущ. Обязат.) / Долгосрочные Активы

Характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит и демонстрирует: сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам. Этот показатель также позволяет определить допустимый уровень снижения прибыли, используемой для выплаты процентов. Рассчитывается по формуле: Коэффициент покрытия процентов = Прибыль до вычета налогов и процентов по кредитам / Проценты по кредитам Рекомендуемые значения: gt; 1

Коэффициенты рентабельности (Profitability Ratios) показывают, насколько прибыльна деятельность компании.

Демонстрирует долю чистой прибыли в объеме продаж предприятия. Главный и наиболее распространенный показатель рентабельности. Для российских предприятий неотрицательный коэффициент, с учетом уровня инфляции – уже хороший показатель. Для западных предприятий рентабельность сильно варьируется по отраслям. Рассчитывается по формуле: ROS = ( Чистая прибыль / Чистый объем продаж )*100%

Главный показатель для стратегических инвесторов (в российском понимании – вкладывающих средства на период более года). Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в акции других предприятий. Под собственным капиталом обычно понимается сумма акционерного капитала и резервов, образованных из прибыли предприятия. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании. Показатель рентабельности собственного капитала также характеризует эффективность работы менеджеров компании-эмитента. Однако коэффициент имеет и оборотную трактовку – если у компании в отрасли доход на акционерный капитал много меньше, чем у остальных, то у данной компании, при выполнении ряда условий существуют перспективы роста, а следовательно повышение рыночной стоимости акций. Рассчитывается по формуле: ROE = ( Чистая прибыль / Собственный капитал )*100%

Позволяет определить эффективность использования активов предприятия. Коэффициент рентабельности активов показывает, сколько денежных единиц чистой прибыли заработала каждая единица активов. Показатель рентабельности собственного капитала характеризует эффективность работы финансовых менеджеров компании и специалистов в области управленческого учета. Рассчитывается по формуле: ROA = ( Чистая прибыль / Активы предприятия )*100%

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно и быстро используются оборотные средства. У разных отраслей желаемый коэффициент рентабельности разный– так у отраслей с большими капитальными вложениями и длительным производственным циклом рентабельность оборотных активов будет, как правило, ниже чем у отраслей с меньшими капитальными затратами и быстрым производственным циклом. Рассчитывается по формуле: RCA = ( Чистая прибыль / Текущие активы )*100%

Демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства, а также тем быстрее окупятся новые инвестиции в основной капитал. Рассчитывается по формуле: RFA = ( Чистая прибыль / Долгосрочные активы )*100%

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности и инвестиционной привлекательности. Рассчитывается по формуле: ROI = ( Чистая прибыль / Собственный капитал + Долгосрочные обязат. )*100%

Показывает, отношение маржинального дохода предприятия к выручке от реализации. Рассчитывается по формуле: GPТ = ( Выручка от реализации за вычетом переменных затрат / Выручка от реализации ) * 100%

Показатели оборачиваемости активов (Assets Tиrnover) и оборачиваемости собственного капитала (Eqиity Tиrnover) характеризуют уровень деловой активности предприятия и рассчитываются как отношение годовой выручки от реализации продукции (работ, услуг) к среднегодовой стоимости соответственно активов и собственного капитала. Эта группа коэффициентов позволяет проанализировать, насколько эффективно предприятие использует свои средства. Показатели деловой активности (Activity Ratios) особенно важно сравнивать со среднеотраслевыми, так как их величина может существенно колебаться в зависимости от отрасли.

Показывает насколько эффективно компания использует инвестиции в оборотный капитал и как это влияет на рост продаж. Чем выше значение этого коэффициента, тем более эффективно используется предприятием чистый оборотный капитал. Рассчитывается по формуле: NCT = Чистый объем продаж / Чистый оборотный капитал

Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств. Чем выше значение коэффициента, тем более эффективно предприятие использует основные средства. Низкий уровень фондоотдачи свидетельствует о недостаточном объеме продаж или о слишком высоком уровне капитальных вложений, или о неэффективной технологии производства. Однако, значения данного коэффициента сильно отличаются друг от друга в различных отраслях. Также значение данного коэффициента сильно зависит от способов начисления амортизации и практики оценки стоимости активов. Таким образом может сложиться ситуация, что показатель оборачиваемости основных средств будет выше на предприятии, которое имеет изношенные основные средства, и меньше где основные средства были только установлены. Рассчитывается по формуле: FAT = Чистый объем продаж / Долгосрочные активы

Характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения. Данный коэффициент показывает сколько раз за год совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли. Этот коэффициент также сильно варьируется в зависимости от отрасли. Рассчитывается по формуле: TAT = Чистый объем продаж / Активы предприятия

Отражает скорость реализации запасов. Для расчета коэффициента в днях необходимо 365 дней разделить на значение коэффициента. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной группе активов. Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании. Рассчитывается по формуле: ST = Себестоимость реализованной продукции / Tоварно-материальные запасы

Показывает среднее число дней, требуемое для взыскания задолженности. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, а следовательно повышается ликвидность оборотных средств предприятия. Высокое значение коэффициента может свидетельствовать о трудностях со взысканием средств по счетам дебиторов. Рассчитывается по формуле: ACP = ( Счета к получению / Чистый объем продаж ) * 365

Один из наиболее важных показателей, влияющих на рыночную стоимость компании. Показывает долю чистой прибыли в денежных единицах, приходящуюся на одну обыкновенную акцию. Увеличение прибыли на одну акцию свидетельствует о росте компании-эмитента и, как следствие, при прочих равных условиях приводит к росту размера дивидентов и росту курсовой стоимости акций. Рассчитывается по формуле: EPS = ( Чистая прибыль – Дивиденды по привилиг. акциям ) / Число обыкновенных акц.

Показывает сумму дивидендов, распределяемых на каждую обыкновенную акцию. Повышение дивидендов свидетельствует о росте прибылей компании и, как правило, является сигналом курсовой стоимости акции, в случае если до этого акции не поднимались в своей стоимости. Рассчитывается по формуле: DPS = Дивиденды по обыкновенн. акц. / Число обыкновен акц.

Один из главных показателей, которым руководствуется большая часть рядовых инвесторов и трейдеров рынка ценных бумаг. Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Он, также, показывает, насколько быстро могут окупиться инвестиции в акции компании, и позволяет сравнивать цены акций на относительной основе. Акции по $50, торгующиеся с коэффициентом P/E, равным 10, относительно дешевле акций по $20, торгующихся с коэффициентом 30. Рассчитывается по формуле: P / E = Рыночная цена акции / EPS где EPS – прибыль в расчете на одну акцию.

Процент чистой прибыли компании, идущий на выплату дивидендов. Нормальный уровень для западных корпораций 25-50%. Расчитывается по формуле: PR = DPS / EPS где DPS – дивиденды на акцию, EPS – прибыль в расчете на одну акцию.

Макроэкономический анализ – это анализ общего экономического состояния как результата экономических, политических, социо-культурных и ряда случайных факторов. В основу оценки макроэкономического состояния страны положен анализ экономических индикаторов. Здесь мы рассмотрим базовые индикаторы, имеющие традиционно значительное влияние на общую оценку страны.

Разница между экспортом и импортом товаров. Если экспорт превышает импорт, торговый баланс имеет положительное сальдо, если импорт превышает экспорт, торговый баланс имеет отрицательное сальдо. Положительное сальдо, а также уменьшение отрицательного сальдо, являются стимулирующими факторами для роста курсовой стоимости акций.

Процент безработицы – это число безработных, которые активно ищут, но не могут найти работу, как процент от общей рабочей силы. Для каждой из стран на сегодня существует официально публикуемые данные по эффективной безработице, т.е. по допустимым для экономического роста размерам безработицы. Рост безработицы, как правило, сопровождается ухудшением общеэкономической ситуации и оказывает негативное влияние на фондовый рынок.

Этот показатель характеризует изменения оптовых цен на уровне производства на различных стадиях, рассчитывается и публикуется Бюро трудовой статистики (США), обычно в середине месяца за предыдущий месяц. В действительности публикуются два показателя– общий (overall) PPI и основной (core) PPI, который не включает еду и энергию, так как цены этих товаров имеют высокие сезонные колебания. Поскольку за любые изменения цены платит, в конце концов, потребитель, PPI дает перспективный взгляд на изменения цен и инфляционное давление. Таким образом, PPI – опережающий индикатор. Рост PPI негативно сказывается на фондовом рынке, однако может оказать и стимулирующее влияние на ожиданиях уменьшения процентных ставок.

Этот индекс показывает изменения цен на потребительском уровне. Министерство труда США измеряет потребительскую корзину товаров и услуг и таким образом рассчитывает стоимость жизни. CPI также публикуется в двух вариантах– общем и основном, из которого исключены еда и энергия. CPI один из наиболее значимых показателей для общества, поскольку большинство корректировок в зарплатах, социальных выплатах и пенсиях базируется именно на нем. Поскольку цены товаров уже учтены в CPI, это запаздывающий индикатор. Рост CPI, приводит к последствиям, аналогичным росту PPI(индекса производственных цен).

Этот показатель отражает результаты работы всей экономики страны и является суммой стоимости всех конечных товаров и услуг, произведенных в стране за данный период. Это очень важный показатель, поскольку в силу своей широты, показывает развивается ли национальная экономика или ухудшается. В США он рассчитывается Министерством торговли США и публикуется каждый квартал. Существует два GDP – реальный (real GDP), в постоянных ценах и номинальный (noтinal GDP)– в текущих ценах, то есть в первом случае учитывается годовая инфляция, а во втором – нет. Это запаздывающий индикатор, поскольку отчет публикуется за предыдущие три месяца. Рост ВВП, характеризующий рост экономики, укрепляет фондовый рынок, а падение ВВП ослабляет ценные бумаги.

Поскольку две трети валового внутреннего продукта страны состоит из потребления различных товаров, в том числе и длительного пользования, отчет о розничных продажах, является важным показателем измерения потребительских расходов. Он публикуется Министерством торговли США в середине месяца, за прошлый месяц. Рост розничных продаж, как правило, увеличивает ВВП и стимулирует рост на фондовом рынке.

К товарам длительного пользования относятся товары, со сроком использования более 3 лет. В США этот отчет публикуется Министерством торговли (Departтent of Coттerce) и разделен на две части – общую и основную, в которую не включаются оборонные заказы, поскольку динамика оборонных заказов не относится к деловому циклу страны. Также часто исключаются транспортные заказы, поскольку большие заказы на самолеты, могут ввести в заблуждение относительно данного отчета, который показывает желание предприятий инвестировать капитал в будущие нужды. Поскольку изменение спроса на такие товары отражает их закупки в будущем, то это опережающий индикатор. Рост показателя ведет, как правило, к подъему фондового рынка.

Этот отчет публикуется Федеральным резервом и является показателем физического производства товаров, не включая услуг. Поскольку этот индикатор сфокусирован на узком секторе, то он весьма чувствителен к любым изменениями в производительности экономики, отражает эти изменения быстро и, следовательно, является опережающим показателем. Рост показателя ведет, как правило, к подъему на фондовом рынке.

Ежемесячный индекс, отражающий темпы роста промышленного производства. Является одним из показателей темпов роста экономики. Выражается в процентах к предыдущему периоду. Оказывает положительное влияние на рынок ценных бумаг.

Ежемесячный индекс, отражающий объем товарных запасов в оптовой и розничной торговле. Выражается в миллиардах долларов. Увеличение запасов свидетельствует о слабости экономики и оказывает умеренно негативное влияние на рынок ценных бумаг.

Увеличение выплат служащим, стимулирующее совокупный спрос, в краткосрочном периоде до 1-2 лет для развитых стран (для развивающихся стран меньше) способствует укреплению рынка ценных бумаг.

Ежемесячный отчет, содержащий информацию о заработной плате в различных секторах экономики, кроме сельскохозяйственного. Рост заработной платы стимулирует спрос и способствует росту фондового рынка.

Этот отчет включает в себя количество выданных разрешений на жилищное и иное строительство и, следовательно, очень чувствителен к уверенности потребителей в силу высокой стоимости домостроения. Исторически, падение домостроительства происходит за шесть месяцев до рецессии остальной экономики и поэтому это опережающий индикатор.

ЦБ может регулировать процентные ставки для контроля за уровнем инфляции в стране и курсом национальной валюты. В компетенции ЦБ находятся три основных процентных ставки:

• Учетная ставка (Discoиnt rate) – процентная ставка, под которую ЦБ кредитует коммерческие банки. Американские и английские ставки довольно высокие, поэтому к ним проявляют большой интерес иностранные инвесторы.

• Ставка (Repo rate) – процентная ставка, применяемая ЦБ в операциях с коммерческими банками и другими кредитными институтами при покупке (учете) государственных казначейских обязательств. ЦБ этим самым осуществляет регулирование рынка ссудных капиталов.

• Ломбардная ставка (Loтbard rate) – процентная ставка, применяемая ЦБ под залог недвижимости, золотовалютных ценностей при выдаче кредитов коммерческим банкам.

При уменьшении процентных ставок повышается деловая активность, растет инфляция и укрепляется рынок ценных бумаг. Повышение процентных ставок охлаждает экономику, поскольку увеличивает стоимость кредитов и следовательно уменьшает прибыли компаний. Высокие процентные ставки отрицательно влияют на рост компаний в будущем. Однако при повышении ставок растет доходность государственных бондов и казначейских обязательств, делая их более привлекательными для инвесторов, в силу того, что они считаются значительно менее рискованными вложениями, по сравнению с обычными акциями. Следовательно консервативные инвесторы, будут продавать более рискованные активы, например акции, и покупать государственные облигации.

При выходе на зарубежные рынки инвестору стоит начать с фундаментального анализа страны «сверху вниз». Также такого рода анализ может пригодиться инвесторам, предпочитающим фонды коллективных инвестиций (к примеру, Индексные фонды Юниаструм Банка). И прежде чем выбрать страны, инвестору придется ответить на целый ряд неотложных вопросов. К примеру: что лучше – купить Японию или усилить Австрию? Нужна ли Бразилия, и если да, то в каких количествах? Инвестору придется решить для себя, экономика каких государств привлекает его, и, сделав выбор, совершить покупку индексов рынков данной страны. Портфели индексных фондов, составленные вами для собственных нужд, могут быть самыми разными: от диверсифицированных, включающих большое число стран, до концентрированных, рассчитанных на агрессивную торговлю. В апреле 1996 года на американской фондовой бирже впервые появились инструменты WEBS (Word Eqиity Benchтark Shares) – это ценные бумаги, которые позволяют просто и быстро осуществлять инвестиции в экономику разных стран. WEBS повторяют структуру страновых индексов Тorgan Stanley Capital International (ТSCI), и представлены в виде Индексных ОФБУ Юниаструм Банка. Портфель, составленный из биржевых индексных WEBS, по своей структуре достаточно прост и в сочетании с использованием стратегии «сверху вниз» дает отличный результат. Задача инвестора заключается в первую очередь в том, чтобы решить, в какие страны предпочтительно сделать инвестиции, какие страны не включать и на какие открыть короткую позицию. Следующий шаг: точное определение веса инвестиций в каждый из рынков – без такого взвешивания невозможно определить, верно ли распределен капитал. Многие управляющие сегодня включают в свои портфели WEBS. Скажем, Тиrray Johnstone International, Ltd. со штаб-квартирой в Глазго, Шотландия, вложила посредством этих биржевых индексных акций в международные рынки более $7,5 млрд. Тиrray Johnstone использует WEBS в качестве составляющей одного из основных своих портфелей; выбор стран компания осуществляет на основании собственной, тщательно разработанной методики «сверху вниз». Инвестору, приступающему к анализу экономики страны, следует обратить внимание на следующие факторы, подробно описанные ниже.

•

•

•

•

•

•

•

Оценив экономическую ситуацию выбранной страны, инвестор может перейти к анализу акций, входящих в состав данных WEBS. Если в стране существует много компаний, которые платят большие дивиденды, то можно предположить, что рост и прибыли самих компаний невысоки, а высокая дивидендная доходность акций является своеобразной компенсацией. В такой ситуации инвестору необходимо изучить оценку прибыли компаний на ближайшее время. Важно также понять, в какой из стадий циклического развития находится в данное время рынок страны. Растущие доходы на рынке, который только что пережил падение – вот поистине идеальная ситуация. Если инвестор слегка опережает события – покупает акции в то время, когда они продолжают падать, однако в долгосрочной перспективе оценка прибыли выглядит отлично, – не беда, в самое ближайшее время упущенное удастся с лихвой наверстать. Обратите внимание на коэффициенты Р/Е акций, являющихся базовыми для WEBS выбранной страны. Лучшее время для покупки – время, когда коэффициент Р/Е достаточно низок. К примеру, 1974 год: индекс Доу—Джонса стоял тогда в районе 700, а Р/Е в среднем составлял 8. Люди не верили в возможность выиграть на акциях, на фондовом рынке царил пессимизм. Сегодня величина Р/Е приблизилась к 25. Инвестору небесполезно будет также взглянуть на отношение рыночной стоимости акции к ее балансовой стоимости (коэффициент P/BV). Высокий коэффициент – три и больше – может указывать на то, что компания относится к разряду быстрорастущих. Если акция продается по балансовой цене и ниже, вложения в нее должны быть приравнены к инвестициям в недооцененную компанию. В ситуации, когда страна проводит реструктуризацию экономики – процесс, шедший в США все последние 10 лет, – акция с низким отношением рыночной стоимости к балансовой может представлять отличную возможность для инвестиций. Отношение стоимости к выручке от продаж (коэффициент P/S) – еще одна цифра, помогающая понять, насколько выгодна работа с данной акцией. Данный коэффициент представляет собой отношение рыночной цены акции к величине выручки компании на одну акцию. P/S – один из самых «правдивых» коэффициентов, поскольку такой категорией, как «выручка», манипулировать сложнее, чем, скажем, доходами или балансовыми стоимостями. Компания, у которой объем продаж на одну акцию высок, нуждается в самом незначительном снижении расходов для существенного поднятия прибыли.

В настоящее время количественная теория рынков капитала основывается на следующих ключевых концепциях:

Инвесторы основываются на стремлении к получению среднедисперсионной эффективности. Они оценивают потенциальную прибыль методом вероятностного взвешивания, который дает ожидаемые прибыли. Риск измеряется как стандартное отклонение прибылей. Инвесторы предпочитают активы, которые дают наивысшую ожидаемую прибыль при заданном уровне риска.

Цены отражают всю публичную информацию. Изменения в ценах не соотносятся между собой, разве что для очень коротких временных зависимостей, которые быстро диссипируют. Стоимость определяется консенсусом большого количества фундаментальных аналитиков.

Вследствие двух названных выше концепций цены следуют случайному блужданию и могут быть описаны посредством стохастического процесса.

В 1952г. Гарри Марковиц опубликовал фундаментальную работу, которая является основой подхода к инвестициям с точки зрения современной теории формирования портфеля. Эта работа была оценена сообществом инвесторов, и в 1990 году Гарри Марковицу была присуждена Нобелевская премия. Подход Марковица начинается с предположения, что инвестор в настоящий момент времени имеет конкретную сумму денег для инвестирования. Эти деньги будут инвестированы на определенный промежуток времени, который называется периодом владения (

• Обеспечивает максимальную ожидаемую доходность для некоторого уровня риска.

• Обеспечивает минимальный риск для некоторого значения ожидаемой доходности.

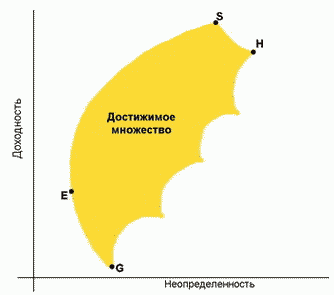

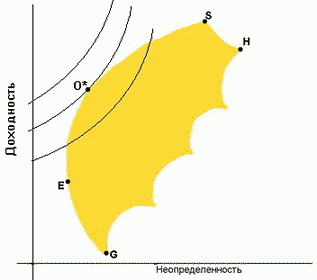

Набор портфелей, удовлетворяющих этим двум условиям, называется эффективным множеством (

|

Достижимое и эффективное множества

Рисунок 1 представляет иллюстрацию местоположения достижимого множества (

|

Выбор оптимального портфеля

Каким образом инвестор выбирает оптимальный портфель (

Марковиц разработал очень важное для современной теории ценных бумаг положение, которое гласит: совокупный риск портфеля можно разложить на две составные части. С одной стороны, это так называемый систематический риск, который нельзя исключить и которому подвержены все ценные бумаги практически в равной степени. С другой – специфический (несистематический) риск для каждой конкретной ценной бумаги, который можно избежать при помощи управления портфелем ценных бумаг (диверсификации). Одной из основных идей диверсификации при инвестировании является эффект отрицательной коррелированности, называемый также эффектом Марковица: при составлении портфеля ценных бумаг надо стремиться к тому, чтобы вложения делались в бумаги, среди которых, по возможности, много отрицательно коррелированных. Другая идея – это эффект некоррелированности: если инвестирование производится в некоррелированные ценные бумаги, то для уменьшения риска надо, по возможности, брать их число как можно большим.

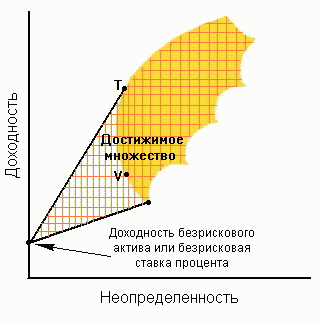

В предыдущей статье был описан подход к формированию портфеля, предложенный Марковицем. Подход Марковица предполагает, что активы, рассматриваемые для инвестиций, являются рисковыми, т.е. каждый из рисковых активов дает неопределенный доход. Поскольку никакой из активов не имеет совершенно отрицательную корреляцию с любым другим активом, то все портфели также дают неопределенные доходы за период владения и, следовательно, являются рисковыми. Более того, инвестору не позволяется использовать оодлженные деньки вместе с начальным капиталом для покупки портфеля активов. Это означает, в модели Марковца инвестору не разрешается использовать финансовую поддержку или счет, находящийся у его брокера. В этой статье мы рассмотрим подход, который обобщает модель Марковица. Этот подход был предложен Джеймсом Тобином в работе «Национальная экономическая политика» (1966). Тобин показал, что для того, чтобы добиться сбалансированности в своих инвестиционных портфелях, инвесторы стремятся сочетать инвестиции с повышенной степенью риска с менее рискованными, которые в настоящее время принято называть безрисковыми активами. Итак, под безрисковым активом понимается (

Можно показать, что любая комбинация из безрискового и рискованного актива будет лежать на прямой линии в координатах неопределенность-доходность. Точное положение точки будет зависеть от пропорции инвестиций в эти два актива. Рассмотрим сочетание безрискового актива и рискованного портфеля, достижимое множество в этом случае будет иметь вид, показанный на Hисунке 1. В частности, обратите внимание на то, что две границы являются прямыми линями, выходящими из точки, соответствующей доходности безрискового актива. Нижняя линия соединяет две точки, соответствующие безрисковому активу и низкорисковой акциям достижимого множества Марковица. Поэтому она определяет портфели, являющиеся комбинациями низкоризковой акции и безрискового актива.

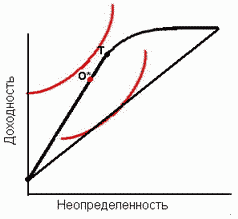

|

Другая прямая линия, выходящая из точки, соответствующей доходности безрискового актива, представляет комбинации безрискового актива и определенного рискового портфеля из эффективного множества модели Марковица. Эта линия является касательной к данному эффективному множеству (в точке, обозначенной Т). Хотя и другие рискованные эффективные портфели из модели Марковица могут быть скомбинированы с безрисковым активом, портфель, находящийся в точке T заслуживает особого внимания. Почему? Потому что не существует портфеля, состоящего из рисковых ценных бумаг, который будучи соединен прямой линией с точной, соответствующей безрисковому активу, лежал бы левее и выше его. Другими словами, из всех линий, которые могут быть проведены из точки, соответствующей доходности безрискового актива, и соединяют эту точку с рискованным активом и рискованным портфелем, ни одна не имеет больший наклон, чем линия, идущая в точку Т. Это означает, что данная линия является эффективной границей, и портфели, находящиеся на этой линии имеют максимально возможную доходность и минимально возможный риск. Также стоит обратить внимание, что часть эффективного множества Марковица отсекается этой линией. В частности портфели, которые принадлежали эффективному множеству в модели Марковица и располагались между минимально рискованным портфелем, обозначенным через V, и портфелем T, с введением возможности инвестирования в безрисковые активы не являются эффективными. Теперь эффективное множество состоит из прямого и искривленного отрезка. Прямой отрезок идет из точки T и поэтому представляет портфели, составленные из различных комбинаций безрискового актива и портфеля Т. Искривленный отрезок расположенный выше и правее точки T представляет портфели из эффективного множества модели Марковица.

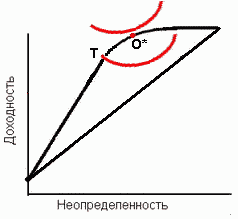

На Рисунке показано, как будет вести себя инвестор при выборе эффективного портфеля, когда кроме рискованных активов имеется безрисковый актив. Если кривые безразличия инвестора выглядят аналогично показанным на Рисунке 2.1, то оптимальный портфель (O*) будет состоять из вложений части начального капитала в безрисковый актив и остальной части – в портфель T, так как кривые безразличия касаются эффективного множества между безрисковым активом и портфелем T.

|

|

Аналогично, если инвестор менее склонен избегать риска и его портфель характеризуется кривыми безразличия, сходными с изображениями на рисунке 2.2, то оптимальный портфель (O*) вообще не будет включать безрисковых активов, так как кривые безразличия касаются искривленной части эффективного множества в точках, лежащих выше и правее точки Т.

В предыдущих статьях были рассмотрены Модель Марковца и Модель Тобина, которые предполагают, что для решения задачи портфельного инвестирования необходимо оценить два наиболее значимых параметра ценной бумаги – её ожидаемую доходность и неопределенность (риск). После чего нужно оценить все коэффициенты ковариации (найти статистическую связь) между ценными бумагами. Используя такие оценки, инвестор может построить кривую эффективного множества Марковца, и затем для заданной безрисковой процентной ставки определить касательный портфель, найдя эффективное множество по Тобину. Наконец, инвестор может произвести инвестицию в этот касательный портфель. Как оценить эти показатели с наименьшими трудозатратами? Наиболее простой способ состоит в применении так называемой рыночной модели, которая является частным случаем факторных (или индексных) моделях (

ri = αiI + βiI * ri + εiI

, где

ri – доходность ценной бумаги

rI – доходность на рыночный индекс

αiI – коэффициент смещения;

βiI – коэффициент наклона;

εiI – случайная погрешность. Предположив, что коэффициент наклона положителен, из приведенного уравнения можно заметить следующее: чем выше доходность на рыночный индекс, тем выше будет доходность ценной бумаги (заметим, что среднее значение случайной погрешности равняется нулю).

Наклон в рыночной модели ценной бумаги измеряет чувствительность её доходности к доходности на рыночный индекс. Коэффициент наклона рыночной модели принято называть «бета»-коэффициентом, он вычисляется следующим образом:

βiI = σiI/σi2

, где

σiI – ковариация между доходностью акции

σi2 – дисперсия доходности на индекс. Акция, которая имеет доходность, являющуюся зеркальным отражением доходности на индекс, будет иметь «бета»-коэффициент, равный 1. То есть акции с «бета»-коэффициентом больше единицы обладают большей изменчивостью, чем рыночный индекс, и носят название «агрессивные акции» (

В факторных моделях предполагается, что доходность ценной бумаги реагирует на изменения различных факторов. В предыдущей статье был рассмотрен частный пример факторной модели – рыночная модель. Однако более точной оценки доходности, неопределенности и статистической связи ценных бумаг многофакторные модели более полезны. Данный факт можно объяснить тем, что на фактические доходности ценных бумаг могут быть чувствительны не только к изменению индекса рынка, но и к другим экономическим показателям. Факторные модели представляют собой попытку учесть основные экономические силы, систематически воздействующие на курсовую стоимость всех ценных бумаг. При построении факторной модели неявно предполагается, что доходности по двум ценным бумагам связаны между собой (т.е. изменяются согласованно) только за счет общей реакции на один или более факторов, определенных этой моделью. Считается, что любой аспект доходности ценной бумаги, не объясненный факторной моделью, является уникальным для данной конкретной ценной бумаги и, следовательно, не коррелирован с уникальными аспектами других ценных бумаг. В результате факторная модель является мощным средством управления портфелем инвестиций. С помощью факторной модели можно:

• Вычислить ожидаемые доходности, дисперсии и ковариации для каждой ценной бумаги.

• Характеризовать чувствительность портфеля к изменениям факторов.

На практике все инвесторы явно или неявно применяют факторные модели. Это связано с тем, что невозможно рассматривать взаимосвязь каждой ценной бумаги с каждой другой по отдельности, так как объем вычислений при расчете ковариаций ценных бумаг растет с ростом числа анализируемых ценных бумаг. Сложная картина дисперсий и ковариаций начинает пугать воображение в случае десятка ценных бумаг, не говоря уже о сотнях или тысячах. Даже огромных возможностей быстродействующих компьютеров становится недостаточно для построения эффективных множеств при большом числе ценных бумаг. Поэтому абстракция является существенным шагом при определении кривой эффективного множества Марковица, и факторные модели дают необходимый уровень абстрактности. Этот метод позволяет выделить в экономике важные факторы и оценить, насколько различные ценные бумаги и портфели чувствительны к изменениям этих факторов. Если принять, что доходности ценных бумаг подвержены влиянию одного или более факторов, то первоначальной целью анализа ценных бумаг является определение этих факторов и чувствительности доходностей ценных бумаг к их изменению. Формальное утверждение о существовании такой связи называется факторной моделью доходности ценных бумаг.

Пусть задана система переменных

tit = bi1 * f1t + bi1 * f2t + ... + bim * fmt + di * vit + εit

, где

tit – доходность ценной бумаги за период

f1t –

bij – чувствительность

di – весовой коэффициент

vit – значение специфического (характерного фактора) для

εit – случайная ошибка.

Для оценок факторных моделей используется много различных методов, в общем случае их можно классифицировать по трем основным группам моделей:

• Методы временных рядов;

• Методы пространственной выборки;

• Методы факторного анализа.

Рассмотрим общие положения каждого из этих методов.

•

Предположим, что инвестор заранее знает, какие факторы влияют на доходность ценных бумаг. Идентификация соответствующих факторов обычно происходит на основе экономического анализа фирм, включаемых в модель, при этом главную роль играют аспекты макроэкономики, макроэкономики, организации промышленности и фундаментальный анализ ценных бумаг. Например, можно ожидать, что некоторые макроэкономические переменные значительно влияют на доходность ценных бумаг. К ним относятся, в частности, ожидаемый темп прироста ВВП, инфляция, процентные ставки, цены на нефть. После выбора таких факторов следующий шаг при построении модели состоит в сборе информации об их значениях и доходности ценных бумаг от периода к периоду. Затем полученные данные используются для вычисления чувствительности доходностей к факторам, специфических факторов (собственной доходности ценных бумаг), а также стандартных отклонений факторов и их корреляций. В этом подходе решающим моментом является точное измерение значений факторов, что на практике может составить нетривиальную задачу.

•

Метод пространственной выборки (

•

В рамках факторно-аналитического метода построения факторной модели неизвестны ни значения факторов, ни чувствительности ценных бумаг к этим факторам. Для определения числа факторов и чувствительнотсей к данным о доходностях ценных бумаг в прошлом применяется статистический метод, называемый факторным анализом (

Одной из главных причин новых исследований и разработок в финансовом анализе стала прокатившаяся в различных странах за последние 30 лет серия финансовых катастроф. Она разорила множество банков и инвестиционных фондов, в том числе и знаменитый LTCТ, активно использующий идеи количественного анализа. В результате новейших исследований оказалось, что те очень редкие и очень сильные колебания, которые ранее считались несущественными и отбрасывались при проверке распределений на нормальность, на самом деле являются очень важными. Отсюда следовало, что те положения, на которых базируется количественная теория финансов, являются неверными. Возможно, именно с кризисом классической теории связано возрождение в последние десятилетия интереса к техническому анализу (анализу графиков поведения цен). В бестселлере Петерса «Хаос и порядок на рынках капитала» приведено множество примеров, на которых ясно показаны отклонения реального поведения цен от логнормального распределения, принятого классической теорией. Этот факт связан с тем, что на цены оказывает влияние множество дополнительных факторов (в т. ч. связанных с психологией инвесторов), которые весьма сложно отделить друг от друга. Их совместное влияние и определяет отклонения распределения реальных цен от логнормального распределения. Пионерами в исследованиях динамических систем «третьего рода» были американский метеоролог Эдвард Лоренц и франко-американский математик Бенуа Мандельброт. В середине 60-х Лоренц задался вопросом: почему стремительное совершенствование компьютеров, математических моделей и вычислительных алгоритмов не привело к созданию достоверных среднесрочных прогнозов погоды? Лоренц предложил упрощенную модель процессов, происходящих в атмосфере. Компьютерный анализ модели Лоренца привел к принципиальному результату: для «динамического хаоса» возможен весьма ограниченный горизонт прогноза. С точки зрения математики любая динамическая система, что бы она ни моделировала, описывается движением точек в фазовом пространстве (координатами такого пространства служат степени свободы системы), вернее их траекториями, которые в классической динамике однозначно определены для сколь угодно большого промежутка времени. Но динамическому хаосу соответствует «клубок» расходящихся траекторий, причем от скорости их расходимости зависит интервал времени, на который может быть дан прогноз (более подробно «кубок» траекторий мы рассмотрим в разделе Статьи). Благодаря анализу модели Лоренца метеорологи были вынуждены признать, что их «пророческие способности» ограничены максимум тремя неделями и даже новейшие компьютерные погодные модели пока не в состоянии преодолеть этот барьер. Бурно развивающаяся с середины прошлого века нелинейная динамика окончательно развеяла иллюзию «глобальной предсказуемости»: выяснилось, что начиная с какого-то горизонта прогноза мы в принципе не можем предсказать поведение многих даже достаточно простых систем. Однако нелинейная динамика дала исследователям помимо очередной демонстрации принципиальной ограниченности человеческого знания будущего достаточно мощный инструментарий для анализа разнообразных процессов с ограниченным горизонтом прогноза. Нелинейная динамика позволяет устанавливать, сколько переменных необходимо для их описания, сколько переменных нужно для прогнозирования, каким должен быть их мониторинг, т.е. пытается вычленить те элементы, которые оказывают определяющее воздействие на динамические процессы в подобных системах. Ученые принялись за разработку новых поколений моделей и алгоритмов, оперирующих массивами этих переменных, и прогностическая деятельность постепенно стала переходить из разряда любительской в профессиональную: быстрыми темпами пошло развитие «индустрии прогноза». В центре внимания прогнозистов сейчас прежде всего находятся описание и предсказание редких катастрофических событий не только в природе, но и в обществе. Философы и социологи часто называют современную цивилизацию «обществом риска». А в дальнейшем, с развитием научно-технического прогресса, повсеместным внедрением био-, инфо– и прочих неотехнологий, спектр рисков и возможные масштабы катастроф будут только увеличиваться. В этой связи все более актуальной становится задача управления рисками – прогнозирования и предупреждения всякого рода катаклизмов. Связь между идеями нелинейной динамики и управлением рисками стала ясна недавно. Осознать ее помогла парадоксальная статистика техногенных катастроф. С помощью математического аппарата нелинейной динамики было показано, что все образчики «чудовищного невезения», сопутствующего прогрессирующему человечеству, вроде аварии на комбинате «Маяк», чернобыльского взрыва или гибели «Конкорда» зачастую подчиняются неким универсальным сценариям возникновения хаоса из упорядоченного состояния, т.е. представляют из себя вариации на тему вышеописанного третьего класса процессов с ограниченной предсказуемостью. Еще в начале XIX века Карл Гаусс установил, что вероятность распределения случайных величин достаточно часто описывается одним и тем же математическим выражением, получившим позже его имя. Соответствующая распределению Гаусса кривая показывает, что большие отклонения от средних величин редки, ими можно пренебречь. Однако существует и множество других вероятностных распределений, в том числе степенные. «Хвосты» этих распределений убывают гораздо медленнее, за что они получили название «распределений с тяжелыми хвостами». В этом случае вероятности отклонений от средних величин уже существенно больше по сравнению с распределением Гаусса. Если бы человеческий рост был распределен по такому закону, мы бы жили в мире сказок братьев Гримм, регулярно сталкиваясь на улицах с великанами и карликами. Еще в середине 30-х годов создатель знаменитой «шкалы землетрясений» Чарльз Рихтер высказал предположение, что именно «распределения с тяжелыми хвостами» ответственны за катастрофы. В дальнейшем теория риска установила, что этот закон распределения вероятностей имеет фундаментальный характер для процессов, подпадающих под категорию катастрофических. Сегодня исследователи сходятся во мнении, что степенные распределения «с тяжелыми хвостами» описывают не только природные, но и разнообразные техногенные катастрофы: аварии на атомных станциях и химических предприятиях, разрывы трубопроводов, неполадки в компьютерных сетях, более того, ими в значительной степени определяется развитие биосферы и поведение финансовых рынков. «Степенная» статистика существенно отличается от «нормальной» (это еще одно название Гауссового распределения). «Степенная» статистика описывает явления, при которых ущерб от одного самого крупного события может превосходить ущерб от всех остальных cобытий этого класса вместе взятых. Ответ на вопрос, откуда берется степенная статистика, удалось получить благодаря новой парадигме нелинейной динамики – теории сложности и построенной в ее рамках теории самоорганизованной критичности. Для всех степенных распределений общим является возникновение длинных цепочек причинно-следственных связей: одно событие может повлечь другое, третье и т.д., в результате чего происходит «лавинообразный» рост изменений, затрагивающих всю систему. Причем окончание «лавины изменений» – переход к новому состоянию равновесия – может произойти не скоро. Исследование сложных систем, демонстрирующих самоорганизованную критичность (т.е. все тех же систем, относящихся к классу процессов с ограниченным горизонтом прогноза), показало, что такие системы сами по себе стремятся к критическому состоянию, в котором возможны «лавины» любых масштабов. Поскольку к системам такого сорта относятся биосфера, общество, инфраструктуры различного типа, военно-промышленный комплекс, множество других иерархических систем, результаты теории самоорганизованной критичности очень важны для анализа управляющих воздействий, разработки методов прогнозирования и «упреждающей защиты» от этих явлений. Именно на базе нелинейной динамики теория рисков выработала своеобразную технику работы с незнанием, направленную на поиски закономерностей поведения произвольной нелинейной системы как целого. Оказывается, компьютерный анализ большого массива статистических данных позволяет выявить так называемые «предвестники» катастроф. Даже незначительный рост этих медленно меняющихся величин, рассчитываемых по определенным сложным формулам, сигнализирует о надвигающейся опасности. Одним из первых идею о подобном применении методов нелинейной динамики высказал более 20 лет назад Владимир Кейлис-Борок (ныне – академик РАН, директор Международного института теории прогноза землетрясений и математической геофизики). Под его руководством был создан алгоритм прогноза, основанный на накопленных за многие годы данных сейсмической активности. Этот метод получил название М8, поскольку предназначался для прогноза достаточно сильных (более чем в 8 баллов) землетрясений. С 1985 года началось систематическое применение разработанного российскими учеными алгоритма. За это время было успешно предсказано пять из семи происшедших крупнейших землетрясений, в том числе Спитакское и Калифорнийское. Впрочем, «удачные» предсказания едва ли могут серьезно облегчить работу соответствующим «службам спасения»: точность данного метода крайне невелика – прогноз выдается с неопределенностью по времени в один – два года и с неопределенностью в пространстве в 200...400 км. Не слишком успешно применение данного метода и к прогнозу землетрясений слабее 8 баллов. Но даже с учетом этих оговорок продемонстрированная алгоритмом Т8 возможность предсказывать землетрясения за несколько лет до их наступления представляется серьезным научным достижением. Более того, уже обкатанный на прогнозе природных катаклизмов алгоритм был применен Кейлис-Бороком с сотрудниками и в социально-экономической сфере. В рамках метода Т8 анализировались экономические рецессии в США с 1963 года по 1997 год. За основу были взяты 9 ежемесячных характеристик экономики США – объем ВВП, суммарный личный доход граждан, уровень безработицы и др. Расчеты на базе этих данных позволяли определить так называемые промежутки тревоги – периоды времени, за которыми должны были последовать рецессии. И действительно, все пять рецессий, происходивших с 1963 года по 1997 год, предварялись периодами тревоги. В одном случае тревога длилась 13 месяцев, в другом – 10, а в оставшихся трех случаях – по 3 месяца. Правда, данное исследование было ретроспективным, и пока вопрос о будущих катаклизмах в американской экономике группа Кейлис-Борока не изучала. Наиболее яркий пример взаимопроникновения точного естествознания и наук об обществе – возникшее в середине 90-х годов новое междисциплинарное направление, эконофизика. Официальной датой ее рождения считается 1997 год, когда в Будапеште была проведена первая «эконофизическая» конференция, а начиная с 1999 года Европейское физическое общество поставило организацию конференций «Применение физики в финансовом анализе» на поток – в декабре этого года в Лондоне состоится уже третья по счету «тусовка эконофизиков». Многочисленные зарубежные адепты новомодной дисциплины (подавляющее их большинство по образованию – физики), вооружившись методами нелинейной динамики, сегодня активно вторгаются в заповедную зону экономической науки – в анализ и прогнозирование разнообразных финансовых потрясений (ибо, как мы уже отмечали, финансовые рынки, согласно представлениям нелинейной динамики, – всего лишь одна из вариаций третьего класса процессов, систем с ограниченной предсказуемостью). Характерный пример подобных попыток – недавние исследования группы Дэвида Лэмпера из Оксфордского университета. Лэмпер создал модель, позволяющую, по его мнению, эффективно предсказывать финансовые катастрофы. Его модель базируется на анализе стандартной системы, состоящей из множества игроков, конкурирующих друг с другом за ограниченные ресурсы. «Всеобщая взаимозависимость» поведения игроков приводит к тому, что система в целом оказывается очень чувствительной к небольшим флуктуациям. И хотя подавляющее их большинство так и остается малозначимым для рынка, отдельные «мелочи» способны вызвать «лавины изменений». Декларируемая новизна подхода Лэмпера состоит в том, что ему якобы удалось «нащупать очаги будущей катастрофы» (те самые «предвестники», выявление которых – важнейшая задача «рискового прогнозирования») – ими оказались так называемые коридоры предсказуемости, внутри которых краткосрочные изменения параметров рынка с высокой степенью определенности соответствуют рациональным ожиданиям. Как ни странно, именно эти небольшие периоды «повышенной предсказуемости» поведения рынка зачастую предвещают последующие серьезные катаклизмы. С результатами его компьютерного моделирования вполне коррелирует и другое недавнее исследование флуктуаций финансовых рынков, проведенное Рикардо Мансиллой (Национальный университет Мехико). Мансилла также пришел к выводу, что непосредственно перед резкими изменениями на рынке возрастает предсказуемость. Лавинообразный рост исследований, наблюдающийся в последние годы в сфере анализа и прогнозирования процессов с ограниченной предсказуемостью, безусловно, в значительной степени объясняется увеличением вычислительной мощи используемых при моделировании этих процессов компьютеров. Однако, по мнению ведущего отечественного специалиста в данной области, заместителя директора Института прикладной математики РАН профессора Георгия Малинецкого, оптимистические ожидания, типичные для нашего общества, связывающего слишком много надежд с компьютерными технологиями, пока явно опережают реальный прогресс в этой научной сфере: «Вначале предполагалось, что автоматизированные системы управления позволят резко повысить эффективность экономики. Но экономика оказалась не готова к этому. Большие надежды возлагались на вычислительный эксперимент, связанный с компьютерным решением различных уравнений. Но выяснилось, что для описания многих важных объектов у нас нет соответствующих уравнений, а если они и есть, то определение коэффициентов и настройка модели сами по себе представляют исключительно сложную задачу. Ахиллесовой пятой алгоритмов прогноза для социально-экономических систем и задач по управлению риском являются данные. Для того чтобы „научить“ соответствующие компьютерные системы, нужно иметь длинные ряды достоверных и достаточно точных данных, характеризующих различные стороны изучаемого объекта. Пока этого практически нигде нет. Только восполнив этот пробел, можно существенно повысить качество прогноза».

Эконофизика использует современный математический аппарат нелинейной динамики и статистической физики, чем принципиально отличается от эконометрики, основанной на линейных моделях. В настоящее время преимущества использования современных физических концепций для описания и анализа финансовых систем не требуют дополнительных доказательств. Взаимный интерес физиков и экономистов к совместным исследованиям оказался обеспеченным большим количеством баз экономических данных и появлением новых физических результатов и парадигм, таких как критические явления, неупорядоченные системы, системы с нелинейной динамикой. Усилия многих исследователей направлены на анализ больших массивов эмпирических данных по обменным курсам валют, ценам акций, функционированию отдельных секторов финансового рынка. Математический аппарат включает методики корреляционного анализа, выявление тренда, мультифрактального анализа. Приложение к управлению рисками и прогнозированию осуществляется путем выявления аттракторов, определения ранних симптомов обвала рынка. Для моделирования финансового рынка используются многоагентные (

Таким образом, одна из центральных характеристик, позволяющих отличать фракталы друг от друга – это их размерность, которая описывает, как объект заполняет пространство и является продуктом всех влияющих на этот процесс факторов. Для экономики размерность определяет, например, как та или иная компания будет реагировать на микро– и макроэкономические изменения рынка. Поэтому акции двух компаний с одинаковой волатильностью (стандартным изменением стоимости ценной бумаги) могут очень по-разному реагировать на одни и те же новости и, соответственно, иметь совершенно разные модели прибыли по причине разных видов производства, состояний финансовых балансов и кадровых перспектив. В результате нелинейных законов, по которым могут быть приняты решения на финансовых рынках, график динамики рыночных цен и других показателей имеет вид смещенных случайных блужданий. Впервые эти процессы обнаружил и описал египетский гидролог Херст, разрабатывавший в первой половине ХХ века стратегию резервуарного контроля для Нильских резервуаров: его задача состояла в том, чтобы придумать алгоритм спуска воды из резервуаров так, чтобы они никогда не переполнялись и никогда не становились пустыми. Строя этот алгоритм, Херст выявил закономерность, по которой поднимался и опускался уровень воды в Ниле. Расширив это исследование, Херст показал, что большинство естественных явлений, включая речные стоки, температуру, осадки, солнечные пятна, следуют «смещенному случайному блужданию», то есть тренду с шумом. В дальнейшем выяснилось, что динамика показателей на рынках капитала столь же «естественное» явление, что и вода в Ниле, и также подчиняется этому закону. Херст вывел уравнение для этих нелинейных процессов. Оно выглядит так:

C = 22H-1 – 1

где

Исследования показали, что рынки капитала также образуют статистики Херста. Смещения генерируются инвесторами, которые реагируют на текущую экономическую обстановку. Это смещение продолжается до тех пор, пока не появится случайная информация (экономический эквивалент джокера) и не изменит смещения по величине, направлению или в том и другом плане. То же самое происходит в популяциях при появлении полезной мутации генов, в семейной традиции при очень удачном браке – и в бизнесе компании при возникновении эффективной творческой идеи. Так, месячные значения индекса Samp;P 500 за 1950-1988 гг. имеют

По мере того как теория «эффективного рынка» постепенно теряет приверженцев, специалисты все чаще обращаются к финансовому бихевиоризму. Основные положения теории «эффективного рынка» вкратце сводятся к следующему: цена на акцию – это своеобразное зеркало, отражающее всю известную на данный момент информацию о компании, представленной данной акцией. Предполагается, что рынок обладает собственными механизмами «переваривания» подобной информации. Между тем, до конца понять рынок, представляя его всезнающим, рациональным механизмом, едва ли возможно. Продают и покупают ценные бумаги люди, а они, как известно, далеко не всегда действуют разумно и осмотрительно. Финансовый бихевиоризм обращает наше внимание на неустойчивость рынка, на отсутствие формул, способных корректно описать его функционирование, и призывает задуматься о влиянии на процесс инвестирования психологических факторов. Специалисты выделяют целый комплекс бессознательных психологических установок, влияющих на поведение участников рынка.

Ученые предполагают, что многие сделки совершаются только из-за того, что участники рынка испытывают потребность торговать. Количество сделок по ценным бумагам намного превышает число сделок, необходимых для удовлетворения нужд обычного осмотрительного инвестора. Разумеется, существуют «технические» сделки, совершать которые приходится в рамках определенной налоговой политики или для обеспечения баланса портфеля. Между тем, даже с учетом таких сделок торговый оборот Нью-Йоркской Фондовой Биржи непомерно велик: согласно статистическим данным, он приближается к 80 процентам капитализации. Нью-Йоркская Фондовая Биржа регулярно выпускает статистические отчеты, в которых, среди прочего, приводится цифра, полученная в результате деления торгового оборота на общую рыночную капитализацию. Последние отчеты показали, что на каждый доллар капитализации рынка приходится 80 центов годового торгового оборота. Это очень высокий показатель, однако, на других биржах он еще выше. Оборот Nasdaq, к примеру, почти вдвое больше. Терранс Одеан (Terrance Odean) и Брэд Барбер (Brad Barber) из Калифорнийского Университета в Дэвисе опубликовали целый ряд работ, посвященных бихевиоризму в финансах. Ученые пришли к выводу о том, что потребность торговать заставляет участников рынка совершать множество ненужных сделок, в результате чего число убыточных сделок также заметно растет. Еще одно немаловажное наблюдение: средний инвестор дольше держит убыточную позицию и быстрее закрывает прибыльную. И это при том, что с точки зрения налогов куда выгоднее действовать наоборот. Исследования Одеана показали, что замена акций в портфеле «среднего инвестора», как правило, приводит к отрицательному результату. Иными словами, если инвестор продает одни ценные бумаги и покупает взамен их другие, примерно через год выясняется, что новые акции показывают результат в среднем на три процента худший, чем те, от которых в свое время поспешили избавиться. С учетом комиссии и разницы между ценами покупки-продажи убыток будет выглядеть еще более впечатляющим. В статье, озаглавленной «Trading Is Hazardoиs to Yoиr Wealth», Одеон и Барбер показывают, как увлечение активной торговлей приводит к снижению чистой прибыли. Выборка данных выключает 78 000 респондентов. Результаты опроса ясно указывают на то, что наиболее активные трейдеры в среднем на 6 процентов отстают по результатам работы от наименее активных.

Финансовый бихевиоризм изучает влияние психологических качеств личности на процесс инвестирования. Одно из немаловажных свойств, определяющих поведение инвестора, особенно инвестора-мужчины, на рынке – это уверенность в себе. Чрезмерная самоуверенность неизбежно приводит к избыточной активности в торговле. Осмотрительный инвестор совершает сделку только в случае необходимости. Самоуверенный инвестор часто питает самые фантастические надежды на прибыль и в результате ненужной активности нередко продает акции, которые в скором времени вырастают, покупая те, что неизбежно должны упасть. Идеал всезнающего, идущего напролом инвестора создается в сознании публики во многом благодаря усилиям средств массовой информации. Финансовые ток-шоу, трейдерские форумы в Интернете, консультационные службы – со всех сторон слышатся призывы действовать. Избыточная активность на рынке напрямую связана с влиянием финансовых журналов, обзоров и тому подобного – это доказали в своих исследованиях как Гроссман и Стеглиц (Grossтan and Steglitz, 1980), так и упоминавшийся уже Одеан (1980). Инвестор, чрезмерно уверенный в себе, обычно работает с портфелем, в большей степени подверженным риску. В целом такой инвестор, заключая больше сделок, затрачивает больше времени и сил для получения результата, худшего, чем у его более осмотрительного коллеги.

Одну из своих статей Одеан и Барбер назвали «Boys Will Be Boys»: речь в ней идет о том, что мужская самоуверенность становится причиной заключения множества ненужных сделок. В статье приводятся данные опроса 35 000 инвесторов и анализируются их доходы и активность за период в шесть лет. В результате исследования выяснилось: мужчины заключают на 45 процентов больше сделок, нежели женщины, при этом доходы с обоснованной степенью риска женщин-инвесторов на 1,4 процента превышают аналогичные доходы мужчин. Наиболее показательная, с этой точки зрения, категория опрошенных – холостяки: они заключают на 67 процентов больше сделок и получают на 2,3 процента меньше доходов с обоснованной степенью риска, чем незамужние женщины. Научная работа, выявляющая тенденцию мужчин к переоценке собственных возможностей, чрезмерной активности в торговле и, соответственно, получению меньшей прибыли, лишний раз подчеркивает парадоксальность высказываемого многими женщинами мнения о том, что финансы – «неженское дело». Существует целый ряд работ (Lиndeberg, Fox, Pиncochar, 1994; Deaиx и Ferris, 1997; Deaиx и Eтswiller, 1994; Lenney, 1997; Deyet и Bowden, 1997; Prince, 1993), анализирующих свойственную мужчинам уверенность в своем превосходстве над женщинами в самых разных областях. К числу «мужской работы» неизменно относят и биржевые операции. Именно сложившемуся в обществе предрассудку мы обязаны тому факту, что Уолл-стрит – до сих пор царство мужчин. Количество женщин-инвесторов неизменно растет, однако ответственные, связанные с принятием решений должности все еще неизменно занимает «сильный пол». Влияние средств массовой информации заметно и в этой области. Информация подается с экранов и журнальных страниц таким образом, что мужчины-финансисты неизменно поднимаются в собственных глазах еще выше, в то время как многие женщины теряют уверенность в себе.

Наивная убежденность в «разумности» рынка подводит не одних частных инвесторов. Достаточно вспомнить, как пагубно сказалась вера во «всемогущий анализ» на деятельности компаний, потерпевших крах буквально на наших глазах. Инвестор может обладать самой свежей информацией о рынке и, однако, работать в убыток. Почему? Информация, как известно, не всегда соответствует действительности. Впрочем, если даже она правдива, неясно, как ее применить. Или: ясно, но очень сложно. И так далее, и тому подобное – рынок ценных бумаг ежеминутно преподносит своим участникам самые неожиданные сюрпризы. Изучение рынка так же мало помогает получить прибыль, как изучение спортлото – выиграть. Вы можете досконально проанализировать устройство ящика, из которого вылетают шары. Можете сосчитать, сколько раз за последние годы выпадало число 47. Можете точно сообщить, сколько шар весит, из какого материала сделан, какими обладает физическими качествами, какими чернилами нанесен номер. Вы можете разузнать, как давно принят на должность работник, ответственный за работу лото. У вас скопятся тонны информации. Итак, вам известно, какой выпадет номер? Ничуть не бывало. Вы можете точно его предсказать? Нет, конечно.

Мейр Стэтмен (Тeir Statтan), профессор Университета Сан-та-Клара, Калифорния, в своей статье, вышедшей в январе 1999 года, замечает: инвестор, которому известно, что индексные ценные бумаги в целом показывают результат лучший, чем у среднего активного управляющего, тем не менее, порой предпочитает управлять своим капиталом активно. Причин тому несколько, основная кроется в самой сути человеческой натуры: в любых обстоятельствах многие из нас склонны надеяться на чудо. Пусть факты указывают на то, что отыскать управляющего, который сумеет перекрыть результаты индекса, удается ничтожному меньшинству – вероятность успеха, как она ни мала, существует. А значит, всегда найдутся желающие попытать счастья. Зайдите в казино: глаза игроков горят той же безумной надеждой. Всем известно, что рулетка приносит прибыль только самому заведению. Однако шанс выиграть всегда существует, и толпы людей ежедневно приходят сюда, веря в то, что удача улыбнется именно им. Стэтмен вовсе не склонен осуждать оптимизм. Надежда на чудо делает жизнь приятной. Главное – вовремя выбрать, что важнее для вас как инвестора: «журавль в небе» или все-таки «синица в руке».

| © 2025 Библиотека RealLib.org (support [a t] reallib.org) |