"Кто управляет Америкой?" - читать интересную книгу автора (Саттон Энтони)

Международные банкиры и Банкор (бумажные деньги)

Использование Банкора выгодно международным банкирам более, чем кому-либо.

Можно точно проследить смычку между международными банкирами Нью-Йорка, Трёхсторонней комиссией и предложениями Трёхсторонней комиссии в Банкоре.

Прибыли, получаемые главными банками из-за рубежа, достойны общественного внимания и являются показателем разделения между их внутренними интересами в Соединённых Штатах и мировой экономикой.

Степень внутреннего контроля над экономикой со стороны международных банков отражена в отчёте, опубликованном покойным сенатором Ли Меткафом, под названием «Права избирателей в основных корпорациях».

Заслуживают внимания имена международных банкиров, которые являются членами Трёхсторонней комиссии. Если мы объединим эти три вида статистики:

а) источник банковских прибылей;

б) контроль над национальными компаниями и

в) членство в Трёхсторонней комиссии,

— мы обнаружим крайне важную взаимосвязь между международными банками и стремлением ТК влиять на мировую экономику.

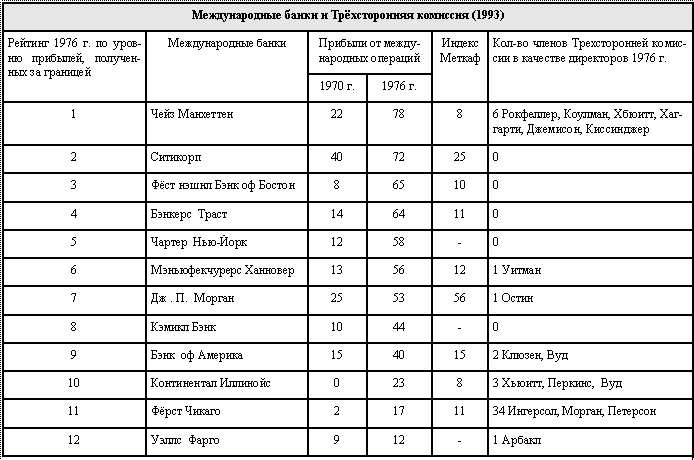

Таблица 4–1 располагает 12 международных банков в порядке их прибылей, получаемых из-за границы на 1976 год; то есть, банк с наибольшим процентом прибыли, полученной из-за рубежа, указан под номером 1, а банк с наименьшим процентом от заморских территорий обозначен под № 12 (графа 1 и 2).

Эти проценты сравниваются с эквивалентными цифрами за 1970 год, чтобы показать, что зарубежные прибыли выросли с 1970 года (графы 3 и 4).

Графа 5 — это индекс Меткафа по домашнему контролю этими самыми банкирами, обозначенными как число 122 компаний, проверенных комиссией Конгресса, в котором банк находится среди пяти главных акционеров.

В графе 6 указаны члены Трёхсторонней комиссии, которые являются также директорами этих банков.

Банк «Чейз Манхэттен» имеет высший процент прибыли из-за границы, причём вызывают удивление 78 процентов по сравнению с 22 процентами в 1970 году.

Короче, международная торговля Дэвида Рокфеллера сделала «Чейз» всемирным банком, а не американским банком, и мы могли бы назвать Дэвида де-факто мировым гражданином, а не американским гражданином.

В то же время «Чейз» имеет очень низкий рейтинг по индексу Меткафа. В качестве крупнейшего банк входит в 8 из 122 компаний, изученных подкомитетом (по сравнению с 25 Ситибанка и 56 Дж П. Моргана).

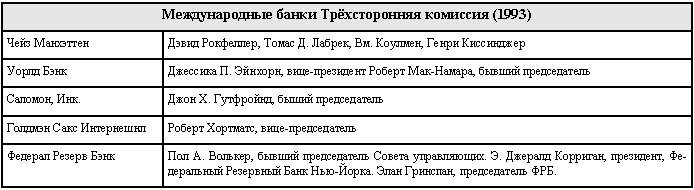

Не менее шести директоров «Чейз Манхэттен» (Киссинджер входит в международный консультативный совет банка) были представлены в 1976 году в Трёхсторонней комиссии.

В результате «Чейз» почти тотально ориентирован за пределы Соединённых Штатов. Его финансовая заинтересованность в создании Нового Мирового Порядка более, чем очевидна.

Сравните «Чейз» с банком «Дж. П. Морган», где 53 процента дохода получено из-за границы (рост с 25 процентов в 1970 году), только с одним представителем Трёхсторонней комиссии.

Такие банки, как «Чартер Нью-Йорк» (ранее «Ирвинг Траст») и «Кемикл Банк» вообще не фигурируют в индексе Меткафа и не имеют представительства Трёхсторонней комиссии, т. е. они, очевидно, не вовлечены в создание Нового Мирового Порядка.

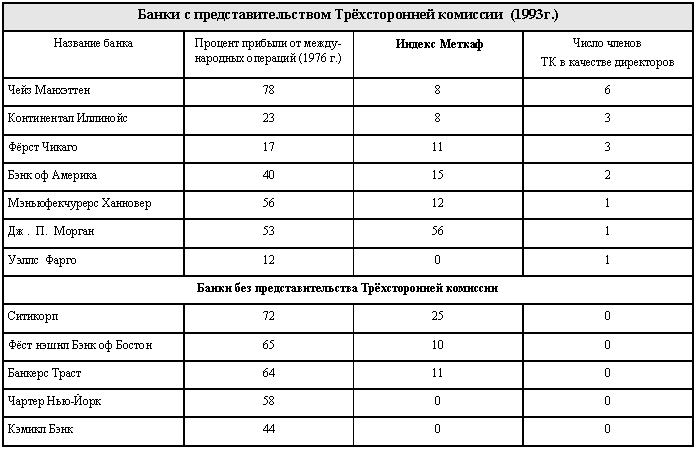

Этот пример выглядит ещё ярче, если мы переделаем данные в таблице 4–1 в первую очередь с учётом большего представительства Трёхсторонней комиссии.

В нескольких словах: Трёхсторонняя комиссия подчиняется очень немногим международным банкам, по существу банку «Чейз Манхэттен», и является учреждением, нацеленным вовне Соединённых Штатов.

В то же время Трёхсторонняя комиссия контролирует его исполнительный филиал в США.

Нас захватили не коммунисты, не русские, не марсиане, а клан, который хочет пересмотреть конституцию (организовать более политизированную власть), не представляя большинства финансовых и экономических связей Соединённых Штатов.

|

|

|

Однако, СДР оказались не парой золоту. Попытки удержать цену золота на уровне искусственно низкой «официальной цены» оказались трудновыполнимыми и в конечном счёте показали, что даже власть Трёхсторонней комиссии подвержена действию мировых рыночных сил, а мировые рыночные силы — это сумма индивидуальных рыночных решений.

Перед всемирными правителями из Трёхсторонней комиссии стоит задача интегрировать эти монопольные идеи в мировую денежную систему и заставить их работать.

Непосредственной и наиболее неотложной задачей является оперирование системой плавающих курсов, чтобы приглушить неустойчивые изменения в валютных курсах, которые, конечно, приносят вред международной торговле.

Таких неустойчивых изменений не бывает в фиксированных курсах, привязанных к золоту. Но золото отдаляет мир от «кооперативных» международных мероприятий, необходимых членам Трёхсторонней комиссии, и золото, поэтому представляет большую проблему, чем беспорядок плавающих курсов.

Вслед за этим стоит задача управления мировыми резервами. Члены Трёхсторонней комиссии хотят «более широкой кооперации, ибо ключом к управлению мировыми резервами является ограниченное добавление к вкладам центрального банка золота и, естественно, таких валют, как доллар США, немецкая марка, английский фунт и французский франк».

Падающий доллар — это тоже проблема, причём непредвиденная, особенно потому, что это неизбежно ведёт к меньшему использованию доллара в качестве мировой резервной единицы.

Члены Трёхсторонней комиссии со своими слабыми представлениями о золоте не могли предвидеть того, что приостановление конвертируемости золота в 1971 году будет камнем на шее доллара и «международного сотрудничества».

Устаревшие взгляды на золото Министерства финансов США (под контролем Трёхсторонней комиссии) хорошо проиллюстрированы в письме Джина Е. Годена, зам. секретаря по законодательству в министерстве финансов, конгрессмену Дж. Кеннету Робинсону — письме, которое между прочим ясно показывает, почему Министерством финансов были потеряны миллиарды долларов налогоплательщиков США.

Более того, существует крайняя степень неуверенности в полезности золота, как денег. Его роль, как валюты, за последние годы значительно уменьшилась, а его рыночная цена широко колебалась.

Таким образом, наши золотые запасы более не представляют из себя гарантированного источника финансирования нашего импорта.

Принципиальная задача в 1944 году, когда Кейнс предложил универсальные деньги, была намного уже, чем настоящие предложения: система должна была быть одним из многосторонних клирингов, универсальной валютой, годной для торговых операций по всему миру.

Согласно Кейнсу: «Не обязательно ради этих целей лишать золото своей традиционной пользы. Достаточно лишь добавить и регулировать общее количество золота и новых денег, вместе взятых.

Новые деньги не должны свободно конвертироваться в золото, так как это потребует обеспечения их золотыми резервами, и мы должны будем опять оказаться там, где мы были, но нет причин, почему новые деньги нельзя покупать за золото».

Когда дошло до крещения этих новых денег, Кейнс сказал: «Как мы назовём новые деньги? Банкор? Юнитас? По-моему, оба названия плохие, но мы безуспешно ломали голову в поисках лучшего названия. Предлагалось даже имя “Безанс”. Интересно, что это название последней международной монеты (золотой), которая имела хождение по всему миру в течение 800 лет, так как это была золотая монета, курс которой никогда не снижался».

По сути дела, эти два предложения — Банкор (английское) и Юнитас (США) имели различные характерные черты. По плану, принятому американцами, Юнитас, часть золотого резерва вкладывалась в международный валютный фонд вместе с определ`нным количеством внутренней валюты, но международная валюта не создавалась.

И наоборот, план Кейнса предусматривал международную валюту с возможностью превышения кредита в клиринговом союзе. Иными словами, сегодня члены Трёхсторонней комиссии вернули нас к плану Кейнса «Банкор», отвергнутому в 1944 году.

Сравнение двух денежных схем выявляет их различия:

| © 2024 Библиотека RealLib.org (support [a t] reallib.org) |